Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Simple et rapide

Vous argent dort sur un compte bancaire. Votre Livret A ne vous rapporte pas grand-chose. Tournez-vous vers l’assurance vie ! Argent disponible à tout moment, fiscalité avantageuse, capital garanti : ce produit n’est pas pour rien le préféré des Français.🥰

Mais avant de comparer les offres du marché, savez-vous comment fonctionne une assurance vie ? Pour prospecter sereinement et faire des choix judicieux, parcourez notre article complet sur le sujet.👇

Pour faire un comparatif des offres d’assurance vie, comprendre les rouages de ce produit d’épargne est essentiel. À commencer par vos interlocuteurs.

Plusieurs acteurs interviennent tout au long du parcours :

Le contrat d’une assurance vie vie réunit deux parties : un assureur et un souscripteur.

Le premier couvre un risque : la survie ou le décès. Il s’engage à verser une somme d’argent au bénéficiaire si le risque arrive. Pour bénéficier de cette protection, le second s’acquitte d’une cotisation : la prime d’assurance vie.

Selon le risque couvert, le marché propose trois types d’assurance vie :

Le risque couvert est la survie de l’assuré. L’assureur verse donc un capital ou une rente à l’assuré à échéance de son contrat. Pour le souscripteur l’objectif est de constituer un capital pour l’avenir (complément de retraite, épargne pour financer un projet personnel).

Le risque couvert est le décès. L’assureur distribue donc un capital ou une rente au (x) bénéficiaire (s) en cas de décès de l’assuré. Pour le souscripteur, le but est de protéger financièrement sa famille. Par contre, si le décès ne survient pas dans le délai notifié dans le contrat, l’assureur ne verse rien. On peut dissocier.

Le risque couvert est double. Peu importe si l’assuré est vivant ou non au terme du contrat, l’assureur verse l’argent sous forme de capital ou de rente.

Comment fonctionne l’assurance vie

Le placement préféré des Français est accessible à tous, sous réserve :

💡 Peut-on ouvrir un contrat pour son enfant ?

Oui, un parent ou un responsable légal a la possibilité de souscrire une assurance vie au nom de l’enfant. Si celui-ci est âgé de moins de 12 ans, l’accord et la signature des deux parents sont obligatoires.

La localisation du domicile fiscal hors de France peut aboutir au refus de votre demande de souscription à l’assurance vie. Les raisons proviennent de la non-concordance des règles fiscales entre certains pays. Si vous résidez fiscalement à l’étranger, veillez à tenir compte de cet élément au moment de comparer les offres d’assurance vie du marché.

💡 Peut-on ouvrir un contrat à plusieurs ?

Oui, plusieurs personnes peuvent souscrire un contrat d’assurance vie. Toutefois, cette souscription conjointe est seulement envisageable pour les couples mariés sous un régime communautaire. La stratégie consiste à mieux protéger le conjoint survivant en cas de décès de l’époux ou de l’épouse.

La réglementation oblige les différents intervenants à un devoir de conseils et d’informations. Les professionnels doivent apprécier votre situation personnelle et patrimoniale pour affiner leurs offres.

Le souscripteur reçoit une note d’informations dans le cadre d’un contrat individuel, et une notice d’informations dans le cadre d’un contrat collectif. Les documents comportent notamment :

Le Code des assurances prévoit un délai de rétractation de 30 jours calendaires à partir de la date où le souscripteur est averti de la signature du contrat. Ce dernier doit envoyer à l’assureur un courrier en lettre recommandée avec accusé de réception.

👉 L’assureur dispose alors de 30 jours, à date de réception, pour restituer l’argent sans appliquer de pénalités financières.

Si l’assuré décède, l’assureur débloque l’argent pour les ayants droit. Le souscripteur indique leur identité en remplissant la clause bénéficiaire du contrat. Sa rédaction doit être clairement lisible pour éviter les confusions et dévoyer la transmission souhaitée par l’adhérent.

Le souscripteur rédige sa clause seul, ou avec l’aide de l’assureur ou d’un notaire. Dans sa forme, la désignation se fait au choix :

En réalité, le souscripteur a trois possibilités :

Le souscripteur a la possibilité de changer sa clause à tout moment. En revanche, la désignation n’est plus modifiable en cas d’acceptation du bénéficiaire. Si ce dernier reconnaît la clause par écrit de manière officielle, alors le souscripteur ne peut plus la réviser ni même procéder à des opérations de rachat sans son accord.

L’assureur peut appliquer des frais de souscription et de fonctionnement de l’assurance vie. Ce critère est un des moyens de comparer les offres du marché. Attention, plus les frais sont élevés, plus ils grignotent le rendement du placement.

⚠️ Vous devez être attentif à quatre types de frais :

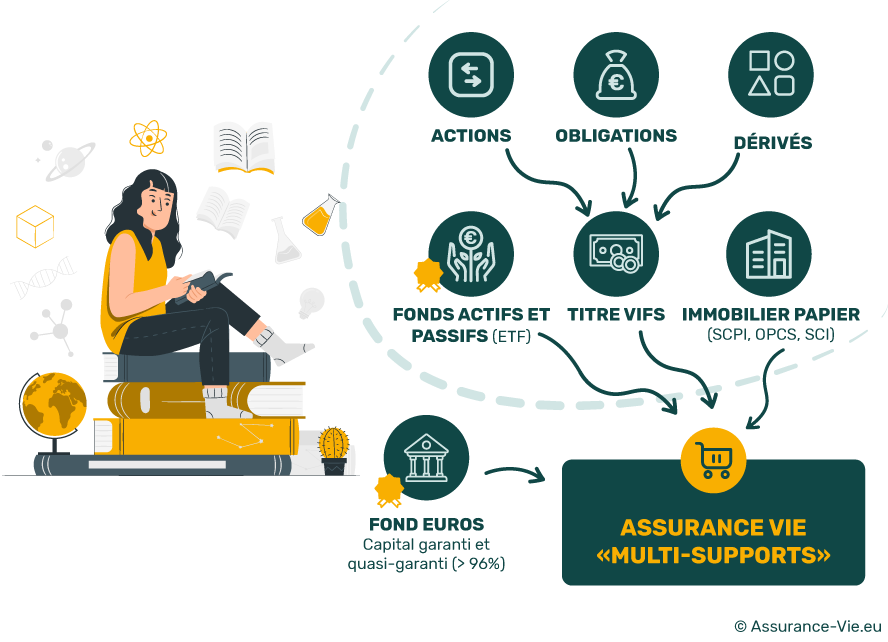

L’assurance vie permet d’investir dans un fonds euro et/ou des unités de compte. Le risque n’est pas le même. Les rendements non plus.

Ce placement propose uniquement d’investir dans un fonds euros à capital garanti. L’allocation est donc simple : tout l’argent va sur ce fonds pleinement sécurisé. En effet, l’assureur s’engage à restituer le capital versé et les gains perçus.

En contrepartie, la performance des fonds en euros reste moins attractive. Si le rendement servi par un contrat les années précédentes n’est qu’un élément parmi d’autres au moment de comparer les offres, veillez toutefois à ce que les intérêts soient supérieurs à l’inflation.

💡 Les fonds en euros alternatifs

Avant de doper les performances des fonds euros à capital garanti, l’offre s’est enrichie au fil des années de plusieurs solutions alternatives :

Pour dynamiser son épargne, mieux vaut miser sur un contrat d’assurance vie multisupport. L’argent est réparti dans deux poches :

La diversification de son portefeuille d’actifs permet de réduire les risques de perte en capital. Les unités de comptes des contrats multisupports sont donc plus sollicitées par les épargnants. Et la prime de risque permet de viser des rendements supérieurs dans la durée.

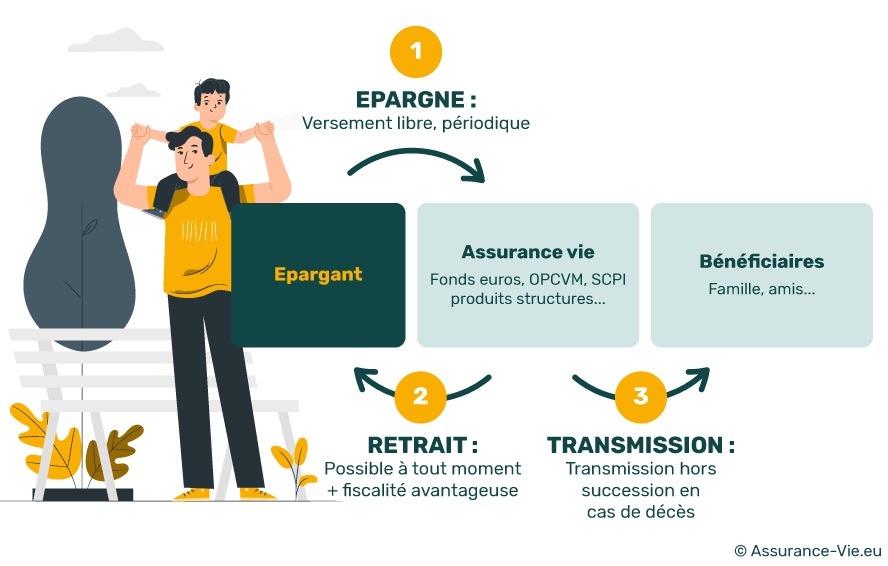

Alimenter son assurance vie se traduit par :

👉 Votre argent n’est jamais bloqué. L’assurance vie est un produit liquide. Entièrement libres, les rachats partiels sont donc possibles à tout moment.

Effectuer un retrait total est également possible, avec deux conséquences à ne pas négliger : la clôture définitive du contrat et la possible compromission de l’optimisation fiscale (pleinement effective au bout de 8 ans de détention du contrat).

💡 Peut-on demander une avance à l’assureur-vie ?

Oui, l’avance est une alternative au rachat partiel. La requête doit être acceptée par l’assureur. Il débloque alors une partie des fonds. L’opération est sans effet sur le fonctionnement de l’assurance vie.

Cette avance marche comme un prêt remboursable assorti d’intérêts à régler. Le contrat précise en général un montant plancher.

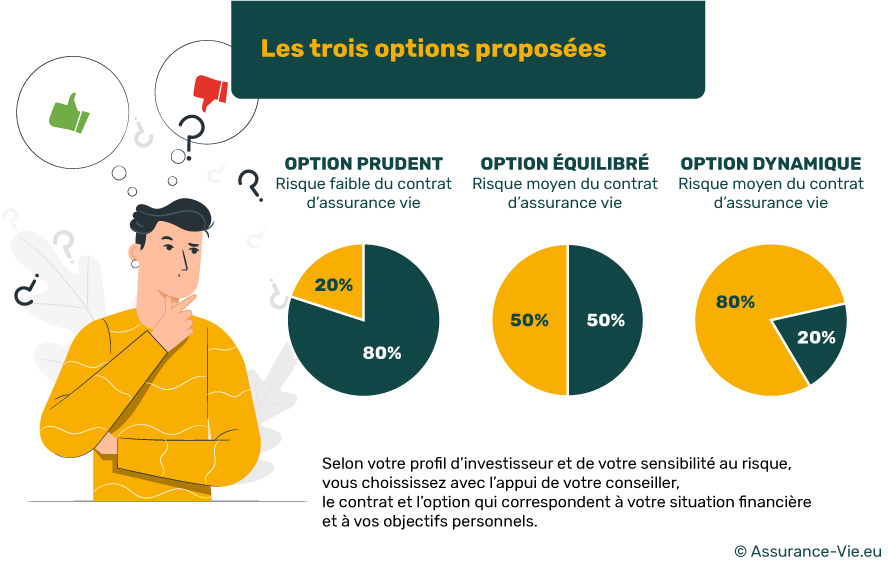

La valeur des unités de compte fluctue au gré de l’offre et de la demande des marchés. Vous avez donc un risque de moins value. Votre stratégie d’investissement dépend de votre profil de risque.

Avant de constituer votre portefeuille d’actifs, vous devez passer par un formulaire qui interroge :

À partir des données récoltées, l’assureur établit votre profil de risque. Pour schématiser, les établissements financiers se réfèrent à trois catégories d’aversion au risque :

La stratégie d’allocation dépend de vos objectifs. Avec une vision à long terme, les risques pour les placements sont lissés dans le temps.

L’âge du souscripteur avançant, l’idée est de sécuriser le capital en basculant progressivement des unités de compte sur le fonds en euros. Ils préservent ainsi ses ambitions d’un complément de retraite ou de transmission de patrimoine.

Est-ce vous qui gérez vos fonds ? Pas forcément. Tout dépend de vos envies personnelles et surtout de votre expérience en la matière. Les assureurs proposent plusieurs modalités pour piloter votre contrat d’assurance vie :

Les gains de l’assurance vie sont versés chaque année pour la partie en fonds euros. En ce qui concerne les supports en unités de comptes, ils sont valorisés au 31/12 mais les gains sont réellement versés lors de la vente du fonds

👉 Tout au long du contrat, l’assureur vous accompagne obligatoirement en relayant :

La réglementation n’impose pas de durée légale pour l’assurance vie. Le terme du contrat peut être défini dès le départ au moment de la souscription ou être tacitement reconduit d’année en année.

L’assuré vivant à la fin du contrat reçoit l’argent sous forme de :

L’assuré transmet les diverses pièces justificatives à l’assureur comme une photocopie recto verso d’une pièce d’identité.

À compter de leur date de réception, le premier transfert de fonds doit s’effectuer dans un délai d’un mois.

Le dénouement de l’assurance vie arrive en cas de rachat total. Cette opération consiste à retirer tout l’argent, ce qui provoque automatiquement la clôture du contrat d’assurance vie.

Le capital n’est pas soumis à l’imposition. En revanche, les intérêts des fonds euros et les plus values sur la revente des unités de compte constituent des ressources. Elles sont donc taxables au barème progressif de l’impôt sur le revenu.

Le décès de l’assuré aboutit à la fin du contrat, déclenchant le versement du capital aux bénéficiaires désignés. Ils doivent fournir plusieurs documents comme une pièce d’identité, un acte d’hérédité et l’acte de décès.

Le fisc doit transmettre un certificat d’acquittement des droits pour octroyer l’argent.

L’assureur doit avertir les ayants droit de l’existence de l’assurance vie. S’il ne les trouve pas et que ceux-ci ne se manifestent, le contrat tombe en déshérence.

Au bout de 10 ans, l’argent est transféré à la Caisse des Dépôts et Consignations. Après 20 ans supplémentaires, les fonds sont définitivement récupérés par l’état.

L’impôt ne s’applique que sur les revenus du produit d’épargne : les intérêts des fonds euro ou les plus-values obtenues lors de la revente d’unités de compte.

Depuis le 1er janvier 2018, outre les prélèvements sociaux (17,8 %), la fiscalité sur le rachat partiel ou total fonctionne ainsi :

Les détenteurs d’un contrat d’assurance vie depuis plus de 8 ans bénéficient d’un abattement annuel forfaitaire de 4600 euros pour une personne seule et de 9200 euros pour un couple marié ou pacsé. Peu importe la date des versements ou le régime d’imposition.

La fiscalité en cas de décès est la suivante :

Le capital décès est lui aussi soumis aux prélèvements sociaux (17,2 %). Si aucun bénéficiaire n’est désigné, il n’entre pas dans l’actif successoral. Il échappe donc aux droits de succession (sauf litiges avec les héritiers).

💡 Cas d’exonération totale

Si le bénéficiaire est le conjoint survivant ou le partenaire de PACS, alors les gains sont totalement exonérés d’impôt, peu importe le régime applicable.

Même chose pour les frères et sœurs du défunt désignés comme bénéficiaires du capital décès. Toutefois, ils doivent respecter les trois conditions suivantes :

👌 Vous avez désormais toutes les cartes en main pour trouver la meilleure offre du marché. Utilisez notre outil simple, rapide et gratuit pour faire une comparaison en ligne. Vous aurez la possibilité d’être rappelé par un conseiller en gestion de patrimoine. Posez-lui toutes vos questions et obtenez davantage d’informations afin de placer votre épargne sur l’assurance vie qui réponde parfaitement à vos objectifs.

Ecrit par Lisa Barbosa, journaliste finances et patrimoine.

Réalisez une étude gratuite et 100% personnalisée en 2 minutes.

👍 C'est gratuit et sans engagement

En 2026, BDL Club Invest s’impose comme une alternative crédible aux assurances vie traditionnelles.

Souscrire en ligne >