Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Bien souvent, l’assurance vie est souscrite à titre individuel dans le but de protéger un bénéficiaire en cas de décès. Mais lorsqu’il s’agit du conjoint, la situation est particulière. En effet, celui-ci bénéficie d’office de certaines exonérations en cas de décès.

Toutefois, l’assurance vie en cas de décès permet quand même de protéger son conjoint. A quels niveaux ? Comment optimiser la transmission d’un capital à son partenaire ?

💥 Voici pourquoi et comment souscrire une assurance vie avec votre conjoint.

👉 Contrairement à une assurance vie individuelle, l’assurance vie en adhésion conjointe possède deux souscripteurs, et donc deux assurés.

A l’inverse, dans le cas d’une souscription classique, les conjoints sont chacun titulaires d’une assurance vie pour lesquelles ils peuvent mutuellement se désigner bénéficiaires.

Bien souvent, c’est le conjoint qui est désigné comme bénéficiaire lors d’une souscription conjointe. Néanmoins, les époux peuvent aussi en décider autrement et y inclure une part pour les enfants.

💡Bon à savoir :

Tous les assureurs ne proposent pas cette option de souscription conjointe.

Rendez-vous sur notre comparateur pour découvrir en un coup d’œil les caractéristiques des meilleures assurances vie du marché.

L’assurance vie conjointe (ou assurance vie en co-adhésion) est réservée uniquement aux couples mariés sous le régime de la communauté réduite aux acquêts ou communauté universelle.

❌ Alors, les partenaires liés par un PACS ou concubins n’y sont pas éligibles.

Au choix, le contrat peut se dénouer au premier décès ou au second décès.

Il existe plusieurs avantages à souscrire une assurance vie avec son conjoint :

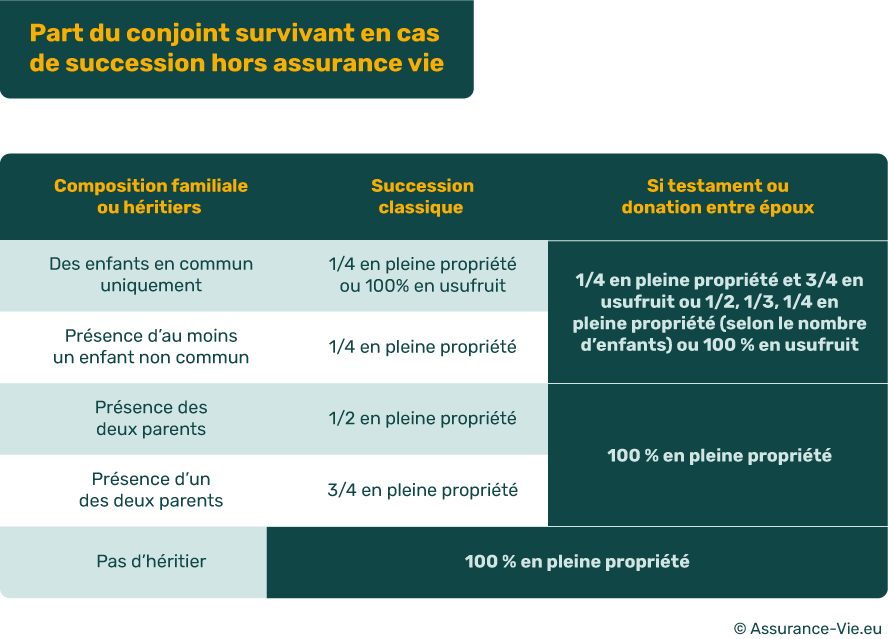

Pour mieux comprendre pourquoi l’assurance vie avantage le conjoint survivant, voici une représentation du schéma de succession classique (hors assurance vie) 👇

🧐 D’un point de vue fiscal, désigner son conjoint (marié ou pacsé) comme bénéficiaire d’une assurance vie n’a pas grand intérêt.

En effet, grâce à la loi TEPA votée en 2007, les époux sont dans tous les cas exonérés de frais de succession (même s’il n’y a pas d’assurance vie).

Néanmoins, mettre son conjoint en bénéficiaire constitue tout de même un avantage dans le but de transmettre un capital plus important.

Cette notion est importante car comme nous venons de le voir, en cas de décès, le capital est normalement partagé entre les différents héritiers.

💡 Bon à savoir :

Attention, même si l’assurance vie est hors succession, avantager un conjoint au détriment d’un héritier réservataire (un enfant) peut faire l’objet d’une contestation.

Avant 2016, un couple marié sous le régime de la communauté qui détenait une assurance vie voyait son capital réintégré à hauteur de 50 % de sa valeur à la succession. Pourquoi ? Car l’assurance vie avait été alimentée avec les fonds de la communauté.

Mais en 2016, la législation prévoit que le contrat perdurera au nom du conjoint survivant (comme pour une assurance vie en co-adhésion).

Dans le cas d’un couple non marié et non pacsé, l’assurance vie représente un réel avantage pour protéger son partenaire.

⚠ Effectivement, n’oublions pas qu’aux yeux de la loi, deux concubins sont aussi éloignés en cas de succession que deux inconnus (soit une taxation de 60 %). Pour éviter ces frais, souscrire une assurance vie, et mettre son conjoint non marié en bénéficiaire, permet de transmettre un capital de 152 500 € sans taxation (s’il a été versé avant 70 ans).

Après cet abattement, le taux sera de 20 % jusqu’à 700 000 € puis 31,25 % au-delà (c’est toujours mieux que 60 % 👌).

💡 Comment souscrire la meilleure assurance vie du marché pour son conjoint ?

Découvrez les assurances vie les moins chères et les plus performantes grâce à notre comparateur simple et rapide.

Sur une assurance vie, il est possible d’appliquer un démembrement de la clause bénéficiaire.

👉 Ainsi, l’assuré désigne un bénéficiaire pour l’usufruit du contrat, et un pour la nue-propriété.

Bien souvent, il est recommandé de déterminer son conjoint comme bénéficiaire de l’usufruit et les enfants (ou autres héritiers) comme bénéficiaire de la nue-propriété.

L’usufruitier pourra disposer du capital et de ses intérêts comme il l’entend, et les nus-propriétaires profiteront des fonds in fine.

🙋♂️ Mais quel est l’intérêt de l’opération ? L’objectif du démembrement de la clause bénéficiaire est de réaliser une double transmission en limitant les frais de succession. Alors, sous cette configuration, le conjoint survivant profite du capital en cas de succession, et les enfants recevront la somme restante à moindres frais au deuxième décès.

Lorsque vous rédigez la clause bénéficiaire de votre assurance vie (si vous n’optez pas pour une clause standard ou nominative), il sera essentiel de préciser la mention suivante « mon conjoint non divorcé et non séparé de corps ».

Cette indication peut éviter le versement du capital à un ex-conjoint, si vous n’avez pas revu votre clause bénéficiaire à temps.

Ecrit par Lisa Barbosa, journaliste finances et patrimoine.

Réalisez une étude gratuite et 100% personnalisée en 2 minutes.

👍 C'est gratuit et sans engagement

En 2026, BDL Club Invest s’impose comme une alternative crédible aux assurances vie traditionnelles.

Souscrire en ligne >