Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

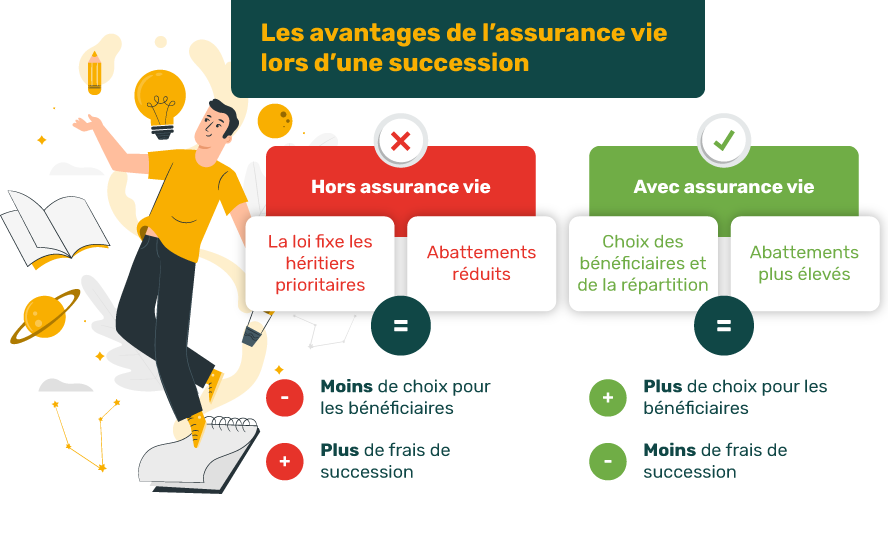

En cas de succession, l’assurance vie vous permet de transmettre un capital plus élevé aux bénéficiaires de votre choix. Aussi, plusieurs critères entreront en jeu pour déterminer les droits de succession qu’ils auront à payer sur ce capital.

L’assurance vie entre-t-elle dans la succession ? Quelle fiscalité s’applique à l’assurance vie en cas de décès ?

En un coup d’œil, faisons le point sur la fiscalité de l’assurance vie lors d’une succession 👇

On entend souvent dire que l’assurance vie est « hors succession » mais de quoi parle-t-on exactement ?

✅ Votre contrat d’assurance vie est la solution idéale pour contourner des règles successorales un peu contraignantes.

En effet, grâce à elle, vous pourrez :

👉 En l’absence de testament ou d’assurance vie, c’est la loi qui fixe l’ordre de priorité pour toucher un héritage.

Voici le classement respecté par la dévolution légale :

Cet ordre est essentiel car la présence d’un héritier plus haut classé exclut les héritiers suivants.

L’époux a une place privilégiée car il héritera quoi qu’il arrive. En revanche, sa part ne sera pas la même selon le nombre d’enfant du défunt et le régime matrimonial.

👉 Le testament permet comme l’assurance vie de bousculer ce rang de priorité (dans le respect d’un minimum fixé par la loi, nous y reviendrons plus bas). Mais concernant les frais de succession, le testament n’apporte aucun avantage contrairement à l’assurance vie.

Même avec un testament, les droits de succession (qu’on appelle aussi frais de succession) frapperont plus fort les héritiers dont le lien de parenté avec le défunt est lointain.

C’est donc en ce sens que le contrat d’assurance vie contourne la succession.

En effet, cette enveloppe fiscale offre un double avantage :

Hors assurance vie, vos enfants bénéficient d’un abattement légal de 100 000 € par parent sur les droits de succession.

C’est ici que l’assurance vie est encore plus avantageuse : cumulé à l’abattement légal, elle permet de réduire encore plus l’assiette taxable, voire de la supprimer.

Ainsi, en cumulant les deux abattements (assurance vie + abattement légal) il est possible de transmettre à votre enfant un capital de 252 500 € sans fiscalité !

Ouvrir plusieurs assurances vie permet parfois de mieux organiser votre succession. Il est possible d’ouvrir un contrat par bénéficiaire ou d’isoler les versements effectués avant 70 ans. Ainsi, en cas de rachat partiel, vous saurez sur quel contrat piocher en priorité.

Contre toute attente, il existe bien deux situations dans lesquelles les fonds d’une assurance vie seront réintégrés à la succession :

Dans tous les cas, l’époux survivant est toujours exonéré de droit de succession grâce à la loi TEPA.

Mais en dehors du cadre fiscal, l’assurance vie reste un outil avantageux entre époux car en présence d’enfants, il permet de gonfler la part du conjoint bénéficiaire.

✅ En effet, même marié sous le régime de la communauté et en l’absence de donation entre époux, le conjoint ne recevra que sa part légale.

Si le contrat a été souscrit après le mariage sous le régime de la communauté, les fonds versés sur l’assurance vie appartiennent à la communauté. Même s’il n’y a qu’un souscripteur. L’époux récupère donc la part qui lui ai due.

La fiscalité qui sera appliquée à une assurance vie en cas de décès dépend de plusieurs critères :

Le tableau récapitulatif suivant est la meilleure méthode pour déterminer l’imposition d’une assurance vie en cas de succession👇

| Date d’ouverture du contrat | Age du bénéficiaire au moment du versement | Versements effectués avant le 13/10/1998 | Versements effectués après le 13/10/1998 |

|---|---|---|---|

| Avant le 20/11/1991 | Tout âge | Aucune fiscalité | Abattement de 152 500 € par bénéficiaire puis fiscalité de 20% jusqu’à 852 500€ et 31,25 % au-delà |

| Après le 20/11/1991 | Avant 70 ans | Aucune fiscalité | Abattement de 152 500 € par bénéficiaire puis fiscalité de 20% jusqu’à 852 500€ et 31,25 % au-delà |

| Après le 20/11/1991 | Après 70 ans | Abattement total de 30 500 € puis capital intégré à la succession. Les plus-values sont exonérées. | Abattement total de 30 500 € puis capital intégré à la succession. Les plus-values sont exonérées. |

Comme précisé ci-dessus, pour les contrats les plus récents, verser avant 70 ans permet de réduire considérablement la fiscalité de l’assurance vie en cas de décès.

Ainsi, vous pourrez transmettre au moins 152 500 € au bénéficiaire de votre choix sans fiscalité grâce à votre assurance vie.

Prenons un exemple :

✅ Si les versements ont été effectués après 1998 et avant 70 ans, les droits de succession d’un neveu qui hérite d’une assurance vie de 100 000 € seront nuls.

❌ En dehors d’une assurance vie, un neveu qui reçoit 100 000 € en héritage devra payer des droits de succession d’environ 50 000 € (abattement de 7 967 € puis 55 % de droits de succession au 4ème degré)

Toutes les assurances vie ont-elles les mêmes avantages en cas de succession ?

Les règles fiscales sont les mêmes pour toutes les assurances vie. En revanche, tous les contrats ne se valent pas, il est donc important de comparer pour optimiser le capital transmis. Par exemple, concernant les frais ou la rémunération du fonds euros, les écarts vont du simple au double !

Après 70 ans, les droits de succession se calculent différemment :

Les héritiers ou bénéficiaires devront fournir à l’assureur un acte de décès afin de formaliser l’ouverture du dossier de succession. L’assureur a ensuite un mois pour verser les fonds aux bénéficiaires. Il s’agit d’un avantage non négligeable quand on sait que certaines successions se règlent après plusieurs années !

Vous n’êtes pas obligé de déclarer au notaire votre assurance vie. En revanche, vous pouvez le faire si vous le jugez nécessaire. Cela peut par exemple faciliter les démarches des bénéficiaires lors d’une succession.

Rassurez-vous, même si vous ne prévenez pas vos bénéficiaires, l’assureur a le devoir d’entrer en contact avec eux lorsqu’il est informé du décès. Cependant, nous vous conseillons de vérifier régulièrement que votre clause bénéficiaire est bien à jour (nom des bénéficiaires, adresse, date et lieu de naissance…).

Depuis quelques années, des projets de loi tentent de remettre en cause ces avantages fiscaux. Cependant, les députés parviennent à refouler le passage de ces lois protégeant ainsi les avantages fiscaux offerts par l’assurance vie en cas de décès.

Réalisez une étude gratuite et 100% personnalisée en 2 minutes.

👍 C'est gratuit et sans engagement

En 2026, BDL Club Invest s’impose comme une alternative crédible aux assurances vie traditionnelles.

Souscrire en ligne >