Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Comparez + de 800 contrats en ligne

Rapide et gratuit

🤑 Jusqu’à 400€ offert !

Le rachat d’une assurance vie est le terme employé pour évoquer le retrait de fonds sur un contrat. Aussi, contrairement aux idées reçues, il est possible de faire un rachat sur votre contrat d’assurance vie à tout moment.

Comment faire une demande de rachat sur une assurance vie ?

Revenons sur le mode de fonctionnement du rachat, la procédure à appliquer ainsi que sur les particularités de sa fiscalité. 👇

Avant tout, notez que le capital d’une assurance vie est toujours disponible.

Ceci étant dit, il existe tout de même deux situations dans lesquelles votre assureur peut refuser votre demande de rachat partiel ou total :

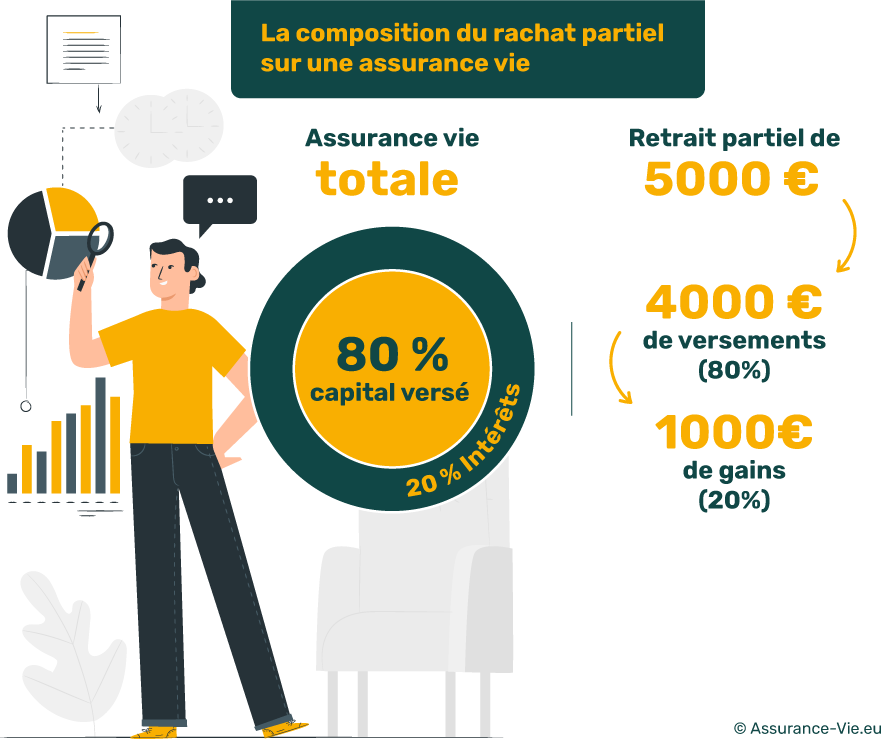

Comme son nom l’indique, un rachat partiel est un retrait qui ne concerne qu’une partie de votre capital. On parle dans ce cas de « part rachetée ».

Les fonds qui constituent cette part se décomposent ainsi :

Notez que vous ne pourrez pas choisir la proportion capital / gain de votre retrait. En effet, elle sera répartie équitablement selon la répartition actuelle de votre assurance vie.

Par exemple, si la totalité du capital de votre assurance vie provient de vos versements pour 80 % et que les 20 % restant sont des intérêts, ce sera cette proportion qui sera appliquée pour votre rachat.

Ainsi, si vous effectuez un rachat partiel de 5 000 € sur votre assurance vie, vous recevrez 4 000 € issus de votre capital et 1 000 € issus de vos gains.

💡 Pourquoi la composition d’un rachat partiel est-elle importante ?

En cas de rachat, vous serez fiscalisé uniquement sur la partie des gains. Par conséquent, connaître la répartition de son capital permet d’évaluer le coût de l’impôt à payer.

A l’inverse du rachat partiel, l’opération de rachat total vise à récupérer l’intégralité de l’argent présent sur votre assurance vie.

🖐 Dans ce cas, comme le contrat ne peut rester ouvert, celui-ci est clôturé.

En d’autres termes, le rachat total est une fermeture de contrat.

💡 Bon à savoir :

Plus votre assurance vie est ancienne, plus elle est avantageuse fiscalement. Il est donc peu recommandé de clôturer les assurances vie de plus de 8 ans. Si vous êtes dans cette situation, nous vous conseillons de faire un rachat partiel et de laisser le minimum autorisé sur votre contrat.

Comparez les assurances vie pour découvrir celles qui permettent de réaliser ce type d’opération simplement.

D’un assureur à l’autre, les méthodes varient pour une demande de rachat sur un contrat d’assurance vie.

Pour un rachat partiel, vous pouvez faire votre demande :

✅ Par voie postale, en envoyant un courrier de rachat

✅ Par voie électronique, en saisissant directement votre demande de rachat sur votre interface personnelle (si l’assureur le permet), par mail, ou via un formulaire de contact.

💡 A noter : Bien souvent, les demandes de rachat en ligne sont traitées plus rapidement. Nous vous conseillons donc de privilégier ce mode de saisie si votre espace personnel le permet.

Pour une demande de rachat d’assurance vie par mail ou par courrier, les documents suivants seront nécessaires :

En cas de rachat sur votre assurance vie, certaines mentions permettront à votre demande d’être traitée dans les plus brefs délais.

📝 Sur votre lettre de rachat, vous devez donc indiquer :

Pour vous aider à rédiger votre courrier de rachat, vous trouverez ci-dessous un modèle de lettre de rachat partiel et un modèle de lettre de rachat total.

Lorsque vous demandez un rachat partiel ou total sur votre assurance vie les délais varient en fonction du contrat.

⚠ Cependant, selon le code des assurances, les fonds doivent être versés dans les deux mois qui suivent votre demande.

En pratique, les rachats d’assurance vie sont traités sous un délai de 4 à 8 semaines.

Toutefois, notez que vous pourrez souvent toucher votre capital plus rapidement pour un rachat sur le fonds euros.

Rares sont les assureurs qui prélèvent des frais sur les assurances vie en cas de rachat. En revanche, si vous entendez parler de frais pour le retrait ou la clôture d’une assurance vie, on fera plutôt référence à la fiscalité et aux prélèvements sociaux.

Ne bougez pas, on vous détaille tout cela un peu plus bas 👇

💡 Comment trouver une assurance vie à moindres frais ?

S’il existe rarement des frais en cas de rachat, la tarification globale des contrats est très variable (frais d’entrée, de gestion, d’arbitrage…). Aussi, nous vous conseillons de comparer les assurances vie pour découvrir des contrats moins chers et les plus rentables.

Lors d’un rachat partiel ou total sur une assurance vie, seuls les intérêts (du fonds euros) et les plus-values (du support en unités de compte) sont fiscalisés.

De plus, l’impôt à payer sera plus ou moins élevé en fonction de l’ancienneté du contrat.

Dans votre courrier de rachat, vous devrez impérativement préciser l’option fiscale que l’assureur devra appliquer.

Ainsi, deux solutions s’offrent à vous :

✅ Si votre TMI (Taux Marginal d’Imposition) est inférieur au taux du prélèvement forfaitaire appliqué, il sera plus intéressant d’opter pour l’intégration au barème progressif (IR).

A l’inverse, vous devrez opter pour le PFL ou le PFU selon les dates de versements (avant ou après 2017).

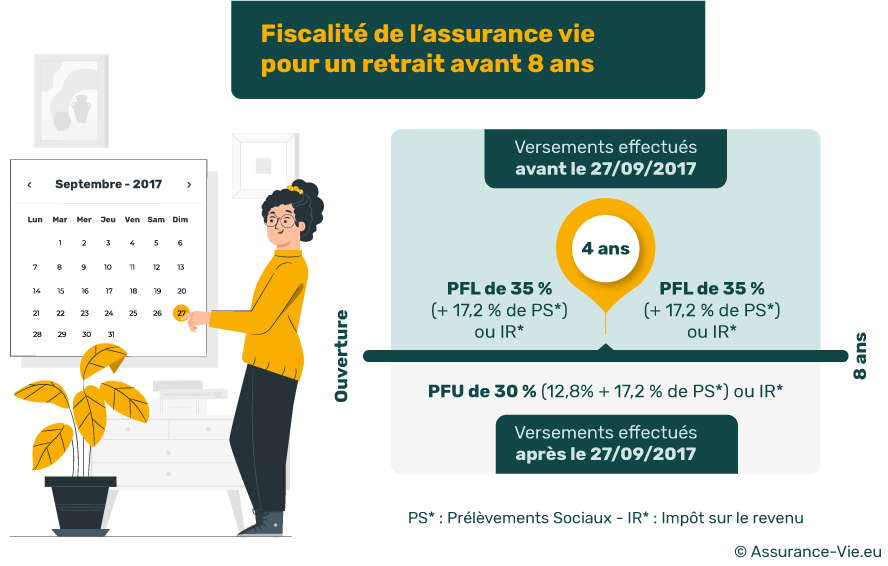

Avant 8 ans, le rachat de votre assurance vie sera imposé de la manière suivante :

👉 Versements effectués avant le 27/09/2017 :

👉 Versements effectués après le 27/09/2017 :

⚠ Attention, notez bien que dans tous les cas, les prélèvements sociaux de 17,2 % sont dus. Le PFU est donc toujours plus avantageux que le PFL avant 8 ans. Mais malheureusement, ce choix ne dépend pas de vous mais de la date de vos versements.

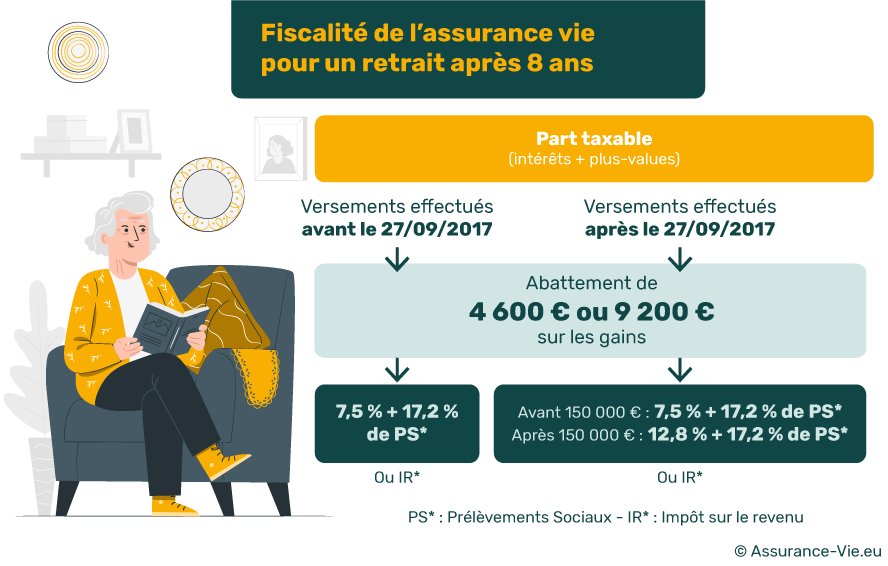

Après 8 ans, le rachat d’une assurance vie est fiscalement plus avantageux. Une fois de plus, il conviendra de distinguer les versements effectués avant ou après 2017.

💥 Grâce à une assurance vie de plus de 8 ans, vous bénéficierez d’un abattement fiscal avant que l’imposition soit appliquée (quelle que soit l’option fiscale choisie).

Cet abattement est de :

👉 Ainsi, si le montant des gains fiscalisés dépasse ces abattements, ils seront fiscalisés de la manière suivante :

Dans tous les cas, les prélèvements sociaux sont dus et ne bénéficient pas des abattements.

Ecrit par Lisa Barbosa, journaliste finances et patrimoine.

Réalisez une étude gratuite et 100% personnalisée en 2 minutes.

👍 C'est gratuit et sans engagement

L'assurance-vie aux frais les plus bas du marché

Découvrez l'assurance vie Infinity >